첫 창업 혹은 사업자등록을 앞두고 정보를 찾다 우연히 이 글을 만나셨나요?

오늘 글은 흔한 광고 글이 아닙니다. 첫 사업을 앞두고 계신 여러분을 위한 절세 꿀팁을 담았습니다. 일반과세자 간이과세자 분석 글을 읽어보시고 여러분에게 맡는 해결책을 얻어가시길 바랍니다.

이해를 도와드리기 위해 예시를 남겨놓았으니 꼭 참고해 주세요!

(사업 리스크를 미리 준비하실 만큼 꼼꼼하신 분들인 만큼 3분만 읽어도 핵심내용을 이해하실 거라 생각합니다)

1. 일반과세자 간이과세자의 장단점 분석

1) 일반과세자

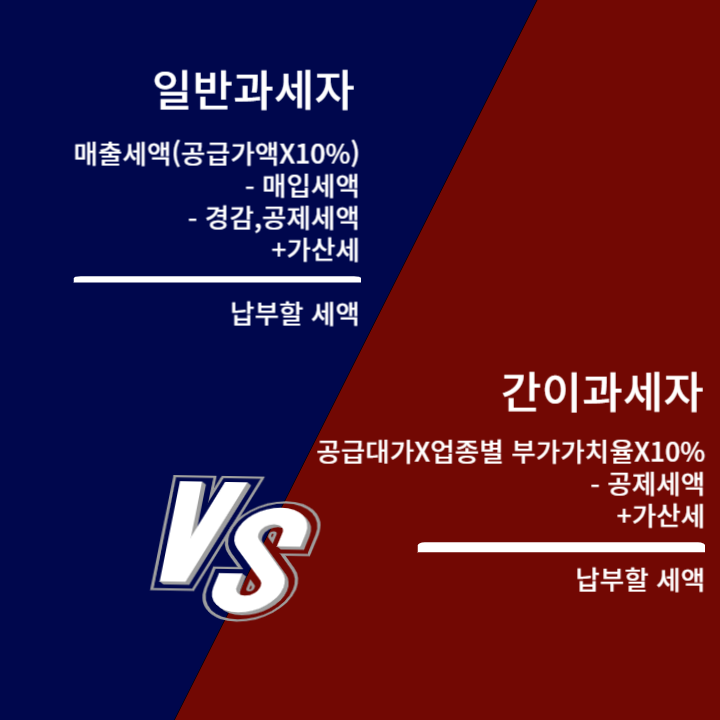

일반과세자는 10% 세율이 적용되며, 거래 상대방으로부터 부가가치세를 징수해야 하며, 세금계산서를 발급 및 거래내용을 장부에 기록해야 합니다.

일반과세자는 본인이 전 단계 사업자로부터 징수당한 부가가치세를 전액 공제받을 수 있다는 장점이 있습니다.

2) 간이과세자

간이과세자는 사업을 처음 시작하는 분들을 위한 제도입니다. 사업 시작부터 세금계산서 정리부터 각종 서류를 준비하는 것은 쉽지 않습니다. 때문에 영세사업자들을 위해 세금계산서의 발급 의무를 면제하는 등 일반과세자보다 간편하게 부가가치세의 납세의무를 이행할 수 있도록 하는 제도입니다.

일반과세자가 거래상대방으로부터 공급가액의 10%를 부가가치세로 징수해야 하는 반면, 간이과세자는 해당 과세기간의 공급대가에 해당 업종의 부가가치율을 곱하고 그 금액의 10%의 세율을 적용하여 산출된 금액을 납부하면 됩니다.

2. 일반과세자 간이과세자, 이런 분께 추천드립니다.

사업을 시작하기 전 일반과세자 간이과세자 둘 중 어느 것으로 등록할지 고민하게 됩니다.

최종 소비자, 즉 일반인들을 상대로 옷을 판매하거나 음식점 등을 하는 경우에는 간이과세자로 등록하는 것이 유리합니다.

왜냐하면 일반과세자로 등록하게 되면 판매금액의 10%만큼을 부가가치세로 내야 하기 때문에, 소비자로부터 그만큼을 징수해야 사업자로서 세금의 균형을 맞출 수 있습니다.

하지만 간이과세자로 동록 하게 되면 옷가게의 경우 옷값의 1%(소매업의 부가가치율 10% X10%)

음식점의 경우 음식값의 1%(음식점의 부가가치율 10% X10%)만큼만 부가가치세로 납부하면 되기 때문에 옷값과 음식값을 상대적으로 낮출 수 있습니다. 또한 해당 과세기간에 공급대가의 합계약이 2천4백만 원 미만인 경우 부가가치세 납부 의무가 면제됩니다.

따라서 일반과세자보다 간이과세자로 하는 경우 가격경쟁력이 우수하게 되기 때문에 최종 소비자들을 상대로 하는 소매업을 시작하려는 사람은 연매출액이 4천8백만 원 이상이 될 것으로 예상되더라도 일반 간이과세자로 등록하는 것이 보다 유리합니다.

(단, 금액에 상관없이 광업, 부동산매매업, 변호사업, 의사업 등 일부 업종은 간이과세자로 등록할 수 없으며 서울 강남구 등 지역에 따라 간이과세가 적용되지 않는 곳도 있습니다)

하지만 최종 소비자를 상대로 하는 업종이 아닌 다른 사업자들을 상대로 하려는 분들

예를 들어 중간소매상을 하려는 경우에는 일반과세자로 등록하는 것이 유리합니다. 만약 간이과세자로 등록을 하게 될 경우 세금계산서를 박급할 수 없는 사업자가 되고, 이 때문에 다른 사업자들이 거래를 꺼리게 됩니다.

다른 사업자들은 세금계산서를 받아가야 본인들의 부가가치세를 공제받을 수 있기 때문입니다. 어차피 부가가치세는 다음 단계 거래상대방으로 징수하는 것이고 본인이 전 단계 거래 상대방으로부터 징수당한 부가가치세는 공제받을 수 있으므로 중간소매업자 본인은 부가가치세의 부담이 없습니다.

때문에 세금계산서를 발급받을 수 있는 일반과세자로 등록하는 것이 다른 사업자들과의 거래 관계를 좋게 풀어갈 수 있습니다.

3. 일반과세자 간이과세자 과세자전환시기는 언제가 좋을까?

전년도 또는 직전 과세기간에 신규로 사업을 시작한 개인사업자에 대한 과세유형 판단은, 그 사업개시일로부터 그 과세기간종료일까지의 공급대가를 합한 금액을 12개월로 환산하여 기준으로 합니다(사업개시일부터 과세기간 종료일이 1개월 미만인 경우라도 1개월로 계산함).

또한 일반과세자라 할지라도 1년의 기간 동안 매출액이 4천8백만 원 미만이라면 간이과세자에 관한 규정을 적용받을 수 있게 됩니다.

즉, 매출액이 4천8백만 원에 미달하게 된 해의 다음 해 7월 1일부터 12월 31일까지 간이과세를 적용받을 수 있게 되는 것입니다.

예를 들어 일반과세자로 사업을 하는 분이 2022년의 기간 동안 4천5백만 원의 매출이 있었던 경우 간이과세 적용대상자가 됩니다. 간이과세자로의 전환은 매출액이 4천8백만 원에 미달하게 된 해의 다음 해 7월 1일부터 12월 31일까지 적용되기에 2023년 7월 1일 부터 간이과세 적용을 받을 수 있는 것입니다.

'경제 시사 > 생활경제' 카테고리의 다른 글

| 연말정산 월세공제 조건? 클릭 한번에 90만원이 들어왔다 (2) | 2024.02.02 |

|---|---|

| 연말정산 환급금? 왜 누구는 뺏끼고 누구는 더 받는걸까 (1) | 2024.02.02 |

| 가업승계 세금 감면을 위한 증여특례제도 활용방법 (1) | 2024.02.01 |

| 가업상속공제 제도 어떻게 291억 원을 절세 했을까? (0) | 2024.02.01 |

| 상속 증여 차이? 부자들이 세금을 아끼는 방법 (0) | 2024.01.31 |

댓글